鋰價暴跌,誰受傷誰獲利?

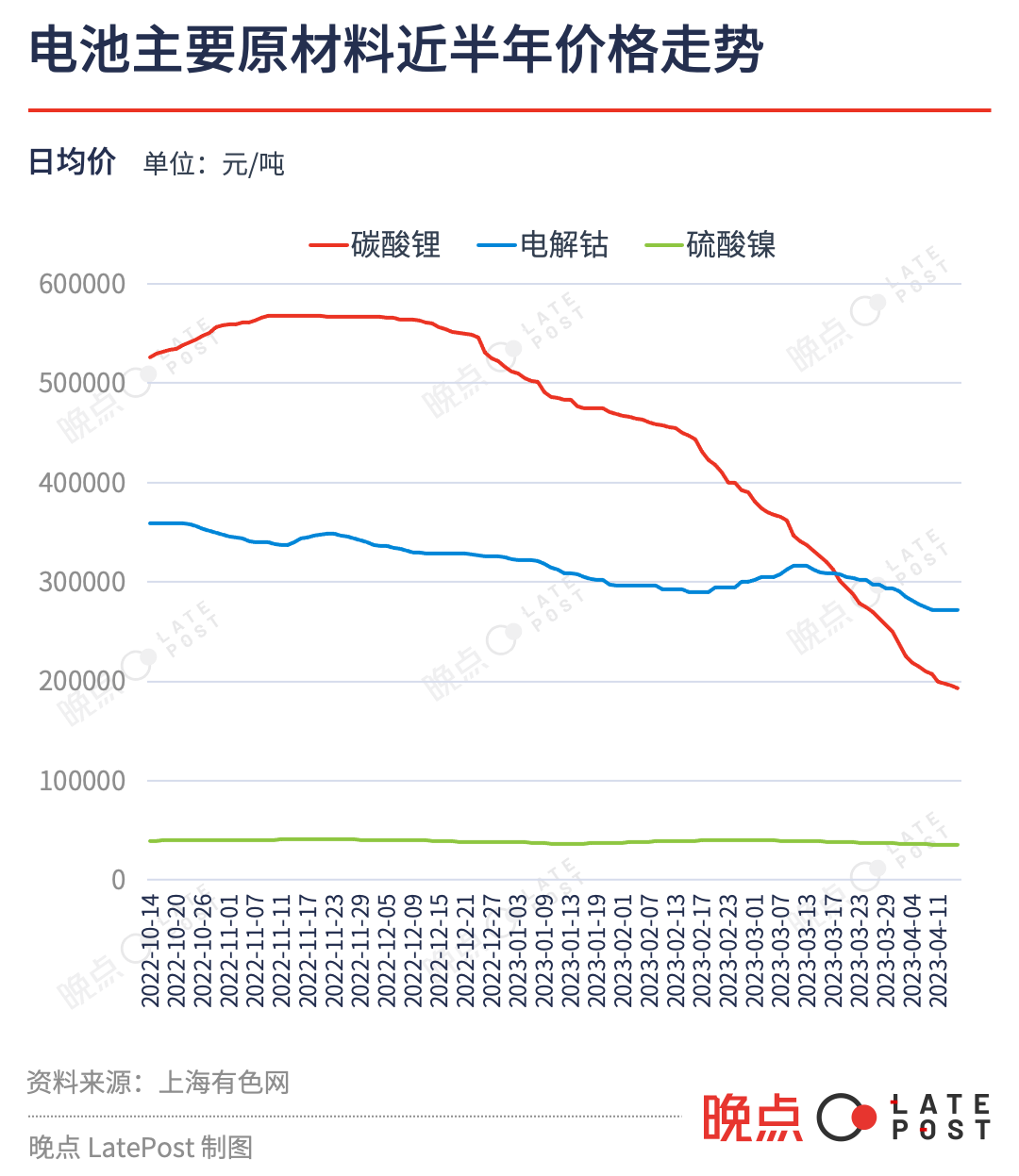

【谷騰環保網訊】4月13日,上海有色金屬網的電池級碳酸鋰公開市場報價來到 19.5 萬元 / 噸,今年以來已跌去 27 萬元,下跌 58% 。據《晚點 Auto》了解,行業里的實際成交價已來到約 16 萬元 / 噸。

鋰價超預期下跌牽動著萬億新能源車市場。碳酸鋰是動力電池的主要材料,占其成本約 35%,動力電池又占新能源整車成本的 40%-60%。碳酸鋰每下降 10 萬元,一輛成本 20 萬元的新能源車可降本 1 萬元。正在降價戰中焦灼的車企,看到了喘口氣的機會。

不過鋰價下降帶來的連鎖反應,并不是一個下游獲利,上游承壓的簡單故事。

作為碳酸鋰的下游,寧德時代理論上會受益,但鋰價的超預期下跌,使寧德時代今年 2 月提出的 “鋰礦返利” 計劃淪為雞肋,它本想用 20 萬元 / 噸的碳酸鋰價格綁定一些車企的三年長單。另一層影響是,寧德時代今年 5 月計劃投產的宜春鋰礦很有可能一開采就虧損。

直接生產、售賣碳酸鋰的鋰鹽企業則命運分化,大公司如天齊鋰業和贛鋒鋰業有機會在價格下降周期中獲得更多市場份額,行業將變得更集中。這是 2016 年到 2018 年上一輪鋰價下降中發生過的事。而同環節的大量中小企業,尤其是最近兩年追高入局的新公司,則面臨停產乃至破產。

這一輪波動何時告一段落,主要取決于去年底開始變弱的新能源車消費意愿何時回升。

下周的上海車展是從業者等待的風向標。多家車企會發布新車型,并會看到經銷商和消費者的下單數。有從業者懷抱希望:“上海車展上的一些拳頭車型可能會帶動銷量。” 有人不敢高興得太早,另一位從業者預測:“跌價至少會持續到 5 月底,往后是回升還是橫盤仍未可知。”

去年鋰價大漲時,車企抱怨自己給寧德時代打工,寧德時代管理層說整個產業鏈都在給鋰鹽企業打工。如今的煩惱不再是誰給誰打工、賺多賺少,而是從上游到下游,生意都在消失。“這不是單個環節的困難,是整個產業鏈都倒霉。” 一位鋰鹽生產商說。

價格暴跌,電池公司寧愿違約也不提貨

去年行業已有共識——碳酸鋰價格會下跌,但今年價格的跌幅之大、速度之快,超出行業預期。

去年底,多位行業人士曾對我們預測,碳酸鋰價格會在 2023 年下半年跌破 30 萬元 / 噸,屆時會接近供需平衡。事實上,今年 3 月,碳酸鋰就下探到了 30 萬元 / 噸的關口,比預測的時間提早了 4 個月。

預期是被一點點擊破的。去年 11 月中旬時,碳酸鋰價格開是下跌,此后 3 個月內,從 60 萬元 / 噸跌至 50 萬元 / 噸,此時價格走勢還在行業預期之內,因為從業者都清楚,整個供應鏈在過去的漲價周期中已積累了一定庫存,這是降價的原動力。

在碳酸鋰價格暴漲的 2022 年,市場實際供過于求。據工信部數據,2022 年中國生產了 750 GWh 的鋰電池。這需要消耗約 52 萬噸碳酸鋰。同期,據有色金屬協會數據,中國總共生產和進口了約 62.5 萬噸碳酸鋰。碳酸鋰供給比鋰電池生產所需多了 20%。

在電池環節,去年中國生產的 750 GWh 鋰電池中有 546 GWh 是用在汽車上的動力電池,刨除出口海外的 70 GWh 電池,留在國內的 476 GWh 動力電池中只有 63% 裝到了汽車上。即供應鏈去年多生產了約 170 GWh 動力電池,這足夠裝配約 200 萬輛新能源車,超過去年中國新能源車銷量的 3 成。

庫存層層積累的過程中,每個公司都做出了符合自己利益的選擇。當價格持續上漲時,早買貨、囤貨成本更低。強勁的新能源車銷量支撐著看漲預期,增加了囤貨行為。去年,即使鋰價讓新能源車成本上漲了近 15% ,中國還是賣出了 688.7 萬輛新能源車,同比接近翻倍。

但把單個合理的選擇相加,卻造成了整個產業鏈的風險。在 2023 年還沒來時,市場上就提前有了至少夠用 3 個月的電池。

“碳酸鋰沒有理由不下跌。” 一位電池公司人士稱。

今年 1 月之后,碳酸鋰價格下跌的斜線變得更加陡峭,1 月 到 2 月的一個月內跌去 10 萬元,來到 40 萬元 / 噸,是此前 3 個月的降幅。截至昨天,碳酸鋰價格已跌破 20 萬元 / 噸。這超出了從業者去年底的預測。

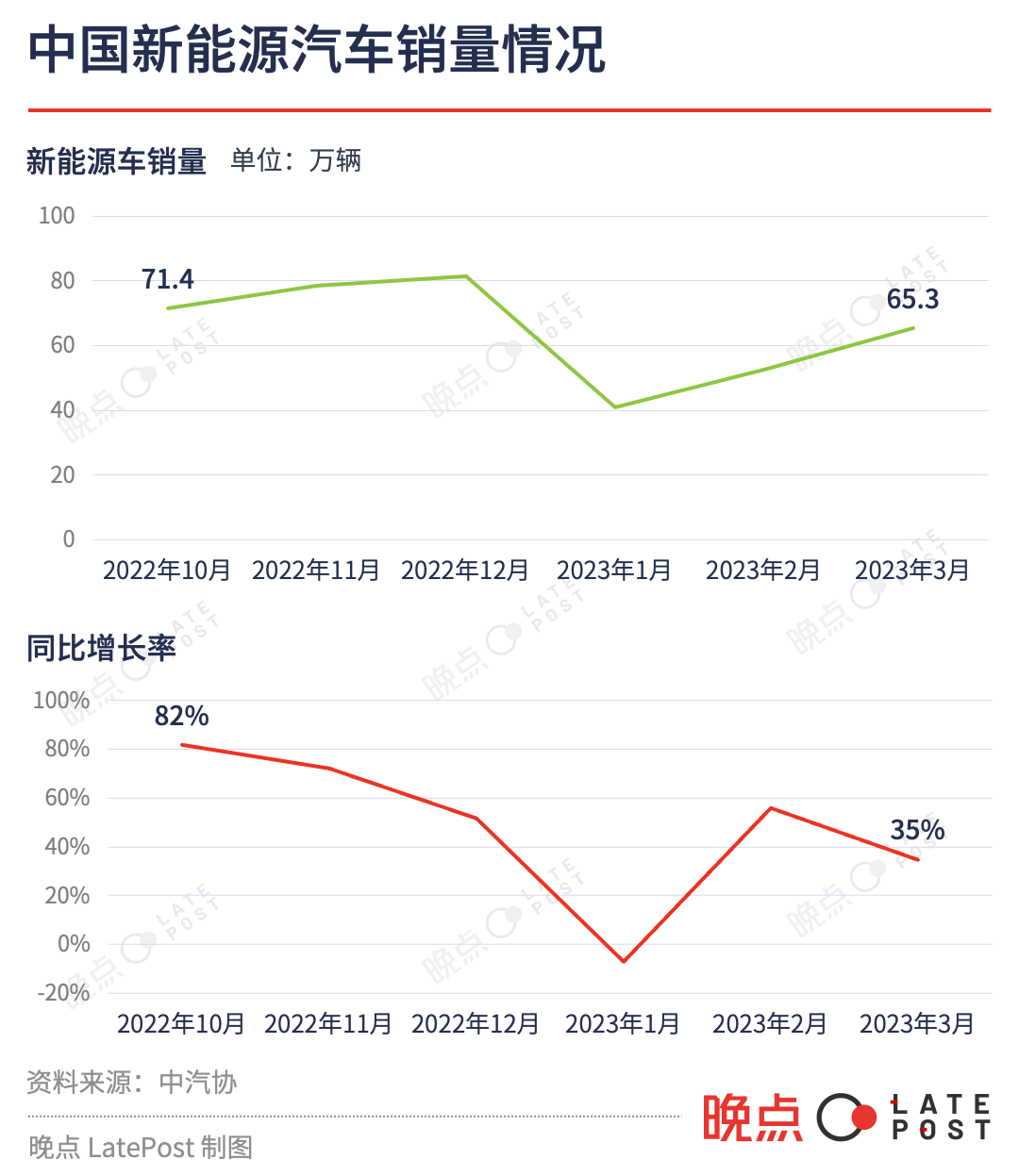

直接原因是,新能源車的銷量增勢在去年底開始轉折。2022 年 11 月新能源車銷量同比增速跌至 70% ,比 10 月少了 10 個百分點,12 月進一步下滑到不足 50%。而從歷史數據看,年底特別是 12 月應該是車市最旺季。

特斯拉等車企在今年 1 月掀起價格戰,更多消費者持幣觀望等降價,需求進一步萎縮。今年 1 月、2 月,新能源車市場疲態更加明顯,增速下滑至 27%。

而 12 月到 1 月,正是車企給電池公司,電池公司給材料公司定年度產能計劃的時間。下游需求的不確定,讓整個行業放緩了生產節奏。

今年 1 月,中國動力電池總產量環比 2022 年 12 月下滑 46.9% 。據《晚點 Auto》了解,部分電池公司在 1 月給生產人員放了半個月假,這是行業鮮有的漫長假期。2021 年春節時,多數電池公司只放了半天假。

2 月,寧德時代提出 “鋰礦返利” 計劃,開始接觸吉利、理想等車企,提出可向車企提供一定比例的以 20 萬元 / 噸碳酸鋰計價的電池,剩余部分電池的碳酸鋰成本按市價計算,車企需要把未來 3 年 80% 的電池采購訂單給寧德時代,當時鋰價在 40 萬元 / 噸。

寧德時代的舉動釋放了價格仍將繼續下滑的預期,推動了鋰價下跌。

3 月時,國內江西宜春等地的一些鋰礦已開始停產,因為下游沒人來問價了。4 月初,中國第四大鋰鹽生產商江特電機停掉了部分產能。江特電機回應投資者稱:“下游需求減少,公司庫存增高,要動態調整”。

一位投資人稱,4 月以來,產業鏈里各環節都有公司在向上游違約。在電池產業中,上下游公司會約定每個月的提貨時間和數量。但現在由于車企需求萎縮和不確定,電池廠不找正極廠提貨,正極廠也不找材料廠提貨。

據這位投資人了解的交易信息,上周磷酸鐵鋰電池的直接材料成本,如碳酸鋰、六氟磷酸鋰綜合下降了近 6%,電池公司如果晚一周下單,就能多省 6% 的材料成本,所以很多公司為了省錢,寧愿違約晚提貨:“當鋰價跌得這么快時,違約罰的錢相比早提貨虧的錢,已不值一提。”

據他透露,目前行業中的正極材料公司普遍還有 2-3 周的庫存,整個產業鏈仍處于僵持中,下游在等上游降價,上游在減產挺價;直到庫存接近為 0 ,價格的走勢才會出現確定性。

綜合多位行業人士的判斷,碳酸鋰價格的下跌可能會持續到 5 月底,公開市場報價可能跌至 10 萬-15 萬元區間。孚能科技 CEO 王瑀在 3 月底曾公開表示,碳酸鋰價格非常有可能跌至 10 萬元以下。

而行業里電池公司與鋰鹽公司的實際成交價會更低,它們的交易數量更龐大,價格按月調整,與每天波動的散貨報價相比,更能體現實際供需情況。《晚點 Auto》了解到,本周部分電池公司與鋰鹽公司的實際成交價已跌至 16 萬元 / 噸。

寧德時代節奏被打亂

鋰價超預期下跌打亂了寧德時代的兩個重要布局。

一是今年初浮出水面的寧德時代 “鋰礦返利” 計劃。今年 2 月,寧德時代提出這一計劃時,把鋰價優惠價錨定在 20 萬元 / 噸,彼時碳酸鋰報價還超過 30 萬元 / 噸,寧德時代此舉相當于下降了 10% 的電池售價,這能讓整車成本下降約 5%。

這一計劃被行業視為價格戰。

接近此事的人士稱,寧德時代去年底就在醞釀降價計劃,當時它判斷鋰價一定會在 2023 年下降,它希望自己是主動發起競爭的人,而不是被動卷入。但到 3 月底,電池公司購買碳酸鋰的實際成交價已跌破 20 萬元 / 噸。一場價格戰還沒開打,就已被衰減的需求化解。

降價還影響了寧德時代另一個更長遠布局的短期收益,即布局鋰礦產能的收益。

寧德時代 2019 第一次購買鋰礦資源,出資入股澳大利亞鋰礦公司皮爾巴拉,后在 2021 年 9 月出資 2.4 億美元(約合 15 億元人民幣)入股非洲鋰礦項目 Manono,隨后又在江西宜春投資 135 億元建設從挖礦到電池生產的整個鏈條。去年 12 月底,寧德時代又出資 64 億元全資控股四川鋰礦公司斯諾威。

寧德時代入股或控制的鋰礦中,Manono 和斯諾威是成本更低的鋰輝石礦,而宜春的鋰礦是更貴的鋰云母礦,其單位重量的含鋰量不到 1%,而鋰輝石是 3%。鋰輝石從開采到提煉為碳酸鋰的成本約為 5 萬元 / 噸,鋰云母成本超過 10 萬元 / 噸,另一主流鋰礦形態鋰鹽湖的成本約為 3 萬元 / 噸。

圖 | 智利阿塔卡馬沙漠的一座鋰鹽湖。

寧德時代在江西宜春的鋰云母礦,已被下跌的鋰價逼到盈虧線。

一位宜春鋰礦從業者稱,寧德時代在宜春的項目,從開礦到提煉成碳酸鋰的成本約為 13 萬-15 萬元 / 噸,寧德時代最初把鋰礦返利價格定在 20 萬元 / 噸就是為保證鋰礦開采業務本身也能賺錢。

該項目原計劃今年 5 月投產,但目前上海有色網的碳酸鋰報價已跌至 19 萬元 / 噸,而行業里的實際成交價已跌至 16 萬元 / 噸。這意味著如果寧德時代宜春礦產如期在 5 月開工,很有可能投產即虧損,過去兩年的布局,短期無法轉化為成本優勢,反而會成為累贅。

過去兩年追高入局鋰礦的公司還有國軒、比亞迪、蔚來等。其中國軒、比亞迪既在鋰價高企時投資了宜春的鋰礦,也購買了部分海外公司的股份。它們在宜春的碳酸鋰生成本與寧德時代相當,也面臨虧損風險。蔚來此前用 6 億元人民幣入股澳大利亞鋰礦公司 Greenwing ,但這只能保證采購量,無法保證成本。

作為整個新能源板塊市場情緒指向標的寧德時代股價,已從 1 月底的 497 元年內高點跌至目前的 397 元,跌幅達 20 %。

鋰鹽和材料企業生死分化

在整個行業的上游,是那些直接開采鋰礦、生產碳酸鋰的鋰鹽企業,和夾在鋰鹽企業與電池企業之間的材料企業。不同公司命運各異。

這一輪價格下降長期利好中國最大的兩個鋰鹽供應商天齊鋰業和贛鋒鋰業。它們去年的凈利潤都超過 200 億元,比中國最大的新能源車企比亞迪還多,其中天齊鋰業凈利潤增長超過 10 倍。足夠厚的血,使他們更能承受價格下跌和可能的未來虧損。

這兩家公司也有行業里最優的成本。贛鋒鋰業、天齊鋰業等公司入股的海外鋰礦資源開采成本普遍在 3 萬- 5 萬元 / 噸,幾乎是全球最低水平。但這并不意味著,這兩家公司能以低于 5 萬元 / 噸的價格采購碳酸鋰,因為在鋰礦國際交易中,即使擁有海外礦產的分銷權或開采權,交易價格也需要通過長協確定,按市價定期調整。但能獲得上游更低成本的資源,讓這兩家大企業更能容忍低價,并能在上游因降價減產時保持產能供應。

經歷過周期的大型鋰鹽企業對波動也更有準備。贛鋒鋰業董事長李良彬多次在公開場合說,“鋰價有 60 萬元的今天,也會有 10 萬元的明天。”

“贛鋒鋰業在去年行業最熱時也沒有去購買高成本的礦產。” 一位接近贛鋒鋰業的人士說。去年至今,贛鋒鋰業的業務重心在向下游的動力電池業務轉移——押注新業務也是對抗周期的一種方式。

一位鋰鹽公司人士說,鋰鹽龍頭公司已開始與電池公司和車企重新談價,他們不得不犧牲利潤來換取訂單。“之前協議是鎖定供應量,價格一個月隨市價修改一次,現在可能是鎖定一個更低的價格去交易。” 一位鋰鹽公司人士說。

一位正極材料公司人士說,上游有實力的賣方不愿忍受僵持狀態,他們寧可價格迅速降到底,在更穩定的環境下繼續做生意。

但鋰鹽業大量中小企業和其直接下游電池材料企業則已陷入困境。

去年鋰價高企時,粗放的生產方式也可以生存。津巴布韋部落的工人,能得到一份選礦的工作,中國南方的數百家小型鋰鹽廠一年也能賺到上千萬元。一位從業者稱,如果在去年夏天鋰價最高、貨最緊俏時投資建廠,7 個月左右就能回本,前提是鋰價維持在 50 萬元 / 噸以上。

鋰價轉折后,在漲價期入局的新公司有些已瀕臨破產。一家華北的中型鋰鹽公司選擇在 3 月底停產。他們每生產一噸碳酸鋰的成本在 20 萬元左右,三月底碳酸鋰跌破其成本線。整個一季度,他們的月均訂單只有去年 12 月的三分之一。

“我很慶幸,去年行情好時沒有借錢去擴張,一些同行現在錢收不回來,貨也只能堆在倉庫,價格每天跌三四千塊,還要還貸款。” 這家公司的老板張高(化名)說。2021 年以前,張高還是一家氯化鋰工廠的老板,在鋰價暴漲期間他開始做碳酸鋰。他認識的一位生產碳酸鋰的同行,公司即將破產,在去年最高峰時,這位同行一個月能有 800 萬元凈利潤。

在碳酸鋰的下游,是使用鋰生產磷酸鐵鋰、三元鋰、六氟磷酸鋰等正極材料、電解液的電池材料公司,這是整個電池產業鏈里中小企業最多,議價能力最弱的一環。

一位寧德時代人士稱,寧德時代 3 月已在向上游的正極材料供應商壓價,其中部分材料價格下跌約 10%。這意味著部分材料廠商已不能賺錢,但至少能保持開工,獲得現金流,也能消化之前的庫存。

一家電池材料公司的高管說,今年鋰鹽和電材料行業的主題就是落后產能出清,沒有競爭力的公司退出。在 2016-2018 年的鋰價下跌周期中,全球最大鋰鹽公司 SQM 全球市占率從 25% 漲至 31%。經過這輪下跌后,上游鋰鹽、材料廠商集中度也會上升。

鋰價周期波動,但電池成本會長期下降

相比碳酸鋰價格何時穩定,從業者更關心消費者買車意愿何時回升。

2022 年鋰價暴漲時,從業者都在擔憂成本上升會影響新能源車的銷量。但事實上,鋰價上漲并不是銷量增速放緩的主要原因。材料上漲的成本部分被電池公司和車企消化,產業鏈最末端的整車并未漲價太多,這一年新能源車銷量增長仍接近翻倍。

新能源車銷量增速從去年底開始下降,源于多重因素。這包括大量車企趕在 2023 年補貼退坡前集中促銷,提前透支了需求。宏觀經濟環境也使普通人不再樂觀地認為自己未來能賺更多錢。更多現金變成了存款,而不是用于消費、買車。中國人民銀行 4 月初發布的數據顯示,今年一季度中國居民存款多了 9.9 萬億元,比去年同期增加 2.08 萬億元。

正在下跌的鋰價有助于新能源車降本、降價,對刺激銷量是一個利好因素,但短期可能效果有限。

上游降低的成本傳導到整車環節需要時間:碳酸鋰從礦石形態到最終制成電池并裝車,最快需要約 2 個月。這是在國內開采、本地加工的情況,考慮到進口和長途運輸,碳酸鋰上車的時間會更長,傳導到下游也更久。

新能源車本身的增速也到了放緩階段。去年新能源車滲透率接近 30%,已進入主流汽車市場。接下來新能源車市場的增長將更多來自搶燃油車的存量。如比亞迪在今年 3 月發布 “油電同價” 策略,讓以往價格高于同級別油車的新能源車在價格上不落下風。

包含燃油車在內,整個汽車市場的增長還受換購周期影響。消費者一般五年左右換購一次汽車,中國乘用車市場的上一個銷量高峰是 2017 年,全年賣出 2373 萬輛乘用車,此后乘用車銷量逐年下跌,到五年后的 2022 年重新增長,來到 2356 萬輛。以五年的換購周期看,2023 年起,乘用車大盤可能再次進入增長趨緩乃至下滑周期。作為乘用車銷量一部分的新能源車也被影響。

中汽協去年 12 月預測,2023 年新能源車銷量為 900 萬輛,同比增長 35% ,增速較 2022 年的 93% 大幅下降。

行業都在等的一個節點是下周的上海車展。一位鋰鹽公司人士說,很多新能源車企會在車展發布新車,新車訂單情況會讓行業對接下來的需求有更精確的判斷。如果訂單量回升,鋰鹽公司會繼續此前延緩或暫停的擴產動作,重新與電池公司談價;反之則繼續壓低庫存,控制風險。

一個好的信號是,《晚點 Auto》了解到,3 月中旬開始,寧德時代在年初減產的部分工廠重回滿產狀態。這指向一種可能:訂單沒有消失,只是延后了。

變數是,特斯拉今年可能再度降價。這家頭部車企不追求保持品牌溢價,而是通過不斷改造生產流程、減少零部件降低成本和價格,如今下降的鋰價也會讓特斯拉有更大降價空間。特斯拉上周已在美國市場給 Model S、Model X 最多降價 9%,約 7 萬元人民幣,明天將在香港給 Model 3 和 Model Y 的不同版本降價 9%-15% 不等。一些購車者已在期待特斯拉在中國內地的新一輪降價。買漲不買跌,降價會帶來新一輪觀望和需求延后。

拉長時間維度看,即使碳酸鋰價格在過去 10 年已經歷過 3 次超 10 倍的上漲和下跌,但這并不妨礙電池成本的持續下降。10 年前,搭載 1 度電的鋰電池成本近 4000 元,現在只需 600 元,降幅達 84%。未來電池生產規模每翻 1 倍,成本還能下降約 20%。一些成本更低的技術路線,如鈉離子電池也會走向量產。

鋰電行業市場研究機構高工鋰電測算,2025 年全球碳酸鋰的供需關系會趨向平衡。屆時中國新能源車滲透率會超過 50%,增速將趨于放緩,需求將變得穩定。

但在此之前,市場的劇烈波動會帶來行業的淘汰和整合——它將在同時發生汽車業和整個動力電池產業。

使用微信“掃一掃”功能添加“谷騰環保網”